Оптимизация налога на недвижимость при аренде

Сегодня такое явление, как аренда нежилой недвижимости встречается достаточно часто. Отдельные граждане, а также целые организации достаточно часто арендуют большие и средние по размерам помещения, и целые здания для ведения предпринимательской деятельности и прочих нужд. Такие здания и помещения относятся к объектам недвижимости, зависящие от земли на которой они стоят. Именно поэтому арендаторам так важно знать, какие и сколько налогов они обязаны выплачивать, как оптимизировать налоговую базу при аренде.

Содержание

- 1 Методы уменьшения налогов на недвижимость при аренде

- 1.1 Первый метод: передача дохода через дополнительное звено

- 1.2 Второй метод: намеренное завышение цен на услуги

- 1.3 Третий метод: использование управляющего

- 1.4 Четвертый метод: за счет аренды получать скидку на услуги или работу, товары арендатора

- 1.5 Пятый метод: организация товарищества с потенциальным арендатором

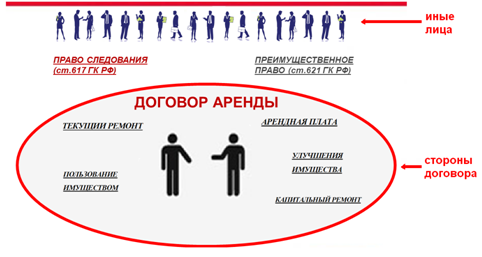

Исходя из стандартного соглашения аренды нежилого помещения, арендодатель берет на себя обязательства предоставлять съемщику помещение во временное пользование за определенную плату.

По закону предпринимательской деятельностью можно считать любую деятельность, направленную на периодическое получение прибыли от выполнения различных работ, услуг, продажи любых товаров и пользования имуществом.

Все дело в том, что арендодатель получает фиксированный доход от аренды в виде ежемесячных платежей. Он облагается налогами по стандартной налоговой ставке на прибыль в 13%. Опять же это при условии, что сам он не осуществляет никакой посторонней деятельности с данной собственностью.

По закону при сдаче нежилой недвижимости с нее дважды взимаются налоги. Вначале фиксированный налог с арендодателя, затем налог со съемщика на ведение предпринимательской деятельности.

Методы уменьшения налогов на недвижимость при аренде

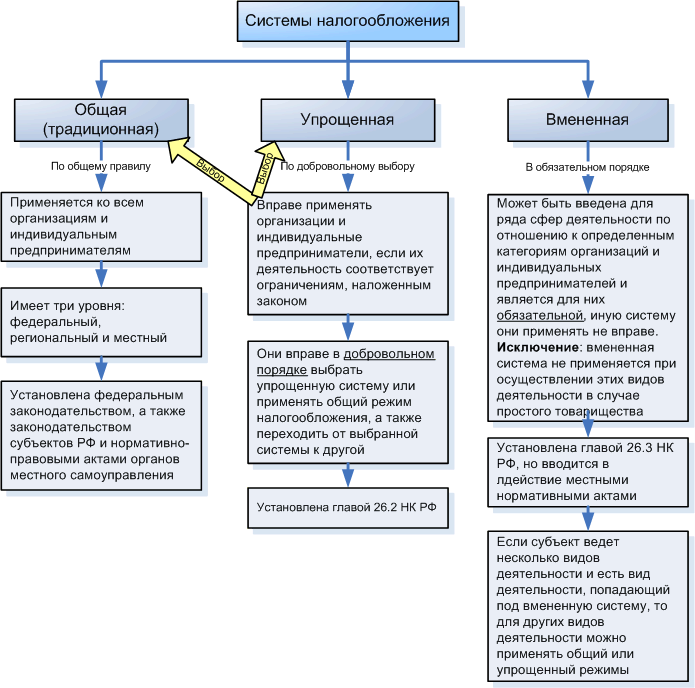

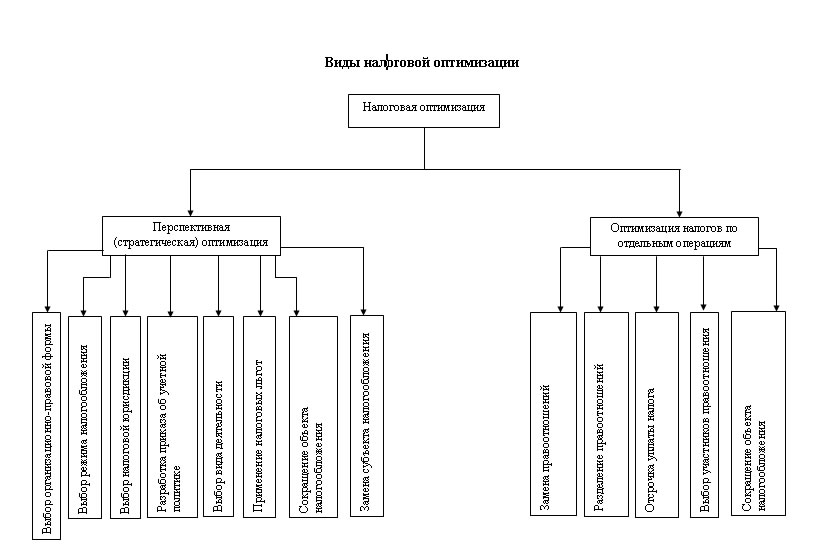

Не существует организации работающей по стандартной системе налогообложения, которая не хотела бы минимизировать налоговые выплаты. В реальности существует несколько способов добиться уменьшения налогов на недвижимость – уменьшить налог на добавочную стоимость и на получение прибыли.

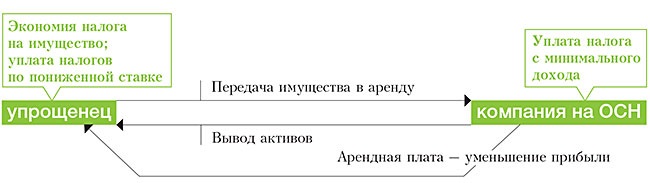

Первый метод: передача дохода через дополнительное звено

Это один из традиционных вариантов – владелец сдает недвижимость по фиктивным расценкам третьему лицу. Данное третье лицо сдает ее уже по рыночной цене. Затем владельцу передаются деньги за помещение за вычетом процентов. Данное третье лицо может являться как организацией, так и индивидуальным предпринимателем с упрощенным налогообложением. С его доходов взимается налог в 6% и не облагается НДС согласно первому и второму пунктам стати 346 НК РФ.

Стоит заметить, что налоговым работникам данный метод хорошо известен. В случае если дело доходит до суда трудно предсказать, на чью сторону встанет судья. Факт нарушения доказать не так просто. Принимая решения в пользу арендодателей, судьи обычно объясняют это следующей формулировкой «финансовая схема должна быть логически закончена и показывать, факт скрытого от налогообложения дохода». Если никаких данных доказывающих это предоставлено не было, то и ответственность последовать не может.

Однако важно чтобы собственник смог объяснить для чего он сдал недвижимость в аренду третьим лицам, а не конечному съемщику. Если он не сможет дать убедительных объяснений, то его вина может быть доказана. Одним из объяснений может стать защищенность от простоев, во время которой убытки несет не собственник, а посреднический арендатор. Или необходимость в защите от неадекватных требований съемщиков.

О факте уклонения от налогов могут свидетельствовать различные связи между третьим лицом и собственником. Например, когда директор компании оформляет договор с собой, как с физическим лицом.

Второй метод: намеренное завышение цен на услуги

Владелец собственности в данном случае сам сдает свою недвижимость по рыночным расценкам, но нанимает третьих лиц для оказания разного вида услуг. Это может быть ремонт, уборка и прочее. В этом случае арендатор сможет сэкономить налог на прибыль, указывая в учете дополнительные расходы. В качестве третьего лица лучше всего подойдет предприниматель, работающий по патенту.

Стоит отметить что безопасность данного метода во многом будет зависеть, от того какие услуги оказываются в действительности. К тому же чем больше всего будут включать услуги, тем труднее налоговикам будет оценить реальную стоимость услуг.

Третий метод: использование управляющего

В случаях, когда владелец не хочет самостоятельно вникать во все тонкости сдачи в аренду, он может нанять управляющего. В это же время управляющему может быть назначено определенное вознаграждение. Обычно оно в таких случаях бывает максимально возможным, а он их возвращает назад, но уже неофициально. Подобная схема позволяет сэкономить часть прибыли от уплаты налога.

На должность управляющего в данном случае лучше всего будет взять ИП на общем режиме. Ведь при упрощенном режиме налогообложения можно использовать только схему «от доходов отнимаются расходы», а с нее взимается 15 % согласно статье 346, пункту три НК РФ. Именно поэтому работа с ИП, выплачивающего лишь 12% будет прибыльней.

Но в схеме есть и отрицательные моменты. Сотрудники налоговой могут утверждать, что согласно пункту 3 статьи 170 НК РФ при передаче собственности в управление требуется установить входной НДС. Но на самом деле имущество не становится собственностью управляющего, поэтому не может стать объектом налогообложения. Исходя из этого, получается, что собственность используется для такого вида деятельности, что не должен облагаться налогом.

Обычно суды признают правоту налогоплательщиков. Ведь передача собственности в доверительное управление не может относиться к упомянутому пункту налогового кодекса. К тому же все операция при заключении договора управления облагаются НДС.

Если управляющим назначен ИП на общем режиме, то могут появиться и другие проблемы. До конца не понятно, может ли собственник перенять к вычету НДС с уплаты услуг управляющего. Иногда судьи решают, что данные услуги используются для рода деятельности не облагаемого НДС. Соответственно нельзя вычитать налог.

Однако в то же время тот факт, что передача прав на владение имуществом не происходит, не мешает классифицировать управленческие услуги как объект НДС. Именно поэтому можно заявить налог к вычету на общепринятых основаниях.

Кроме оговоренного вознаграждения стороны могут указать в договоре, что собственник возмещает все расходы, связанные с управлением из доходов, получаемых от аренды. За счет этого можно существенно повысить экономию получаемую с вознаграждения. При этом налог на недвижимость, переданную в управление должен уплачивать учредитель данного управления. Поэтому тут особой экономии не возникает.

Четвертый метод: за счет аренды получать скидку на услуги или работу, товары арендатора

Во многом данный вид нарушения похож на вариант с неотделимыми изменениями. Основная разница заключается в том, что вместо передачи вложений капитала скидка распространяется на собственные товары либо услуги. Выгода получаемая, арендодателем появляется если, он способен признать собственные расходы в последующих периодах. Например, собственник приобретает материалы для улучшения главных средств, учитывает их только во время амортизации. А при возникновении скидок он моментально снижает свои расходы именно на сумму неоплаченных трат.

С точки зрения арендодателя данный способ значительно предпочтительней неотделимых модернизаций. Расходы на распроданные товары можно отображать в отчете для налоговой инспекции целиком при получении. Правда продажа главных средств, когда убыток можно включить в прочие расходы является исключением. Данный момент указан в третьем пункте ст. 269 НК РФ.

Если учитывать налог на НДС, то и тут собственник является в выгодной ситуации. Особенно учитывая тот факт, что налог высчитывается с реализационной суммы в значительно меньшем объеме, чем случаях продажи без скидки. И это не станет помехой для вычета полной суммы НДС.

Даже при серьезной проверке подозрений возникнуть не должно. Даже если инспекция начнет сомневаться в заниженных арендных выплатах и реальном существовании встречной скидки, все равно у них не будет возможности использовать положения трансфертного образования цен. Ведь взаимной связи между сторонами не существует.

Пятый метод: организация товарищества с потенциальным арендатором

Это своеобразный способ сэкономить. Он актуален только в случае, когда собственник собирается сдавать недвижимость лишь одному арендатору. В этом случае можно составить договор товарищества на основании статьи 1041 ГК РФ. В том случае собственник предоставляет свою недвижимость, а арендатор, навыки, финансовые средства и персонал.

Основная выгода арендодателя в том, что получаемый им доход по закону не облагается подоходным налогом. Ведь в том случае права собственности не переходят, и соответственно возникает совершенно другой вид обложения налогами. Именно поэтому собственники может получать стабильный доход, от товарищества составляющий среднестатистическую арендную плату по рынку. И данный доход не будет облагаться налогом. При этом налогов на прибыль не существует. Эти доходы относятся к внереализационным.

В случае осуществления этой схемы необходимо чтобы стороны учитывали вклады каждой из сторон и прописали все расходы и доходы. Однако никого из товарищей не получится освободить от выплат товарищества. Данный момент строго запрещен статьей 1046 ГК РФ. Именно поэтому доход собственника должен быть не пропорционален его вкладу. Он должен соизмеряться размеру аренды при учете подоходных выплат. Совсем необязательно восстанавливать НДС при передаче собственности в товарищество. С данным моментом согласны как судьи, так и налоговые работники.

Главный недостаток данного метода заключается в том, что собственник будет обязан отвечать по любым обязательствам арендатора. Кроме того у съемщика будет практически полный контроль над совместным бизнесом и сделать что-то с этим будет достаточно трудно.

Данный метод можно немножко усовершенствовать, если ввести в дело еще одного участника. Он должен быть, солидарен с владельцем. За счет этого можно будет вывести большую часть дохода на третьего участника. После того участники каким-либо способом смогут вернуть собственнику деньги.

В чем именно заключается выгода сотрудничества с вероятным арендодателем вместо того чтобы оформлять стандартный контракт аренды? Она состоит в том, что он может получать всю суму аренды без уплаты НДС, признать доход только после фактического получения денег.